7. Инвестиционные стратегии российских корпораций

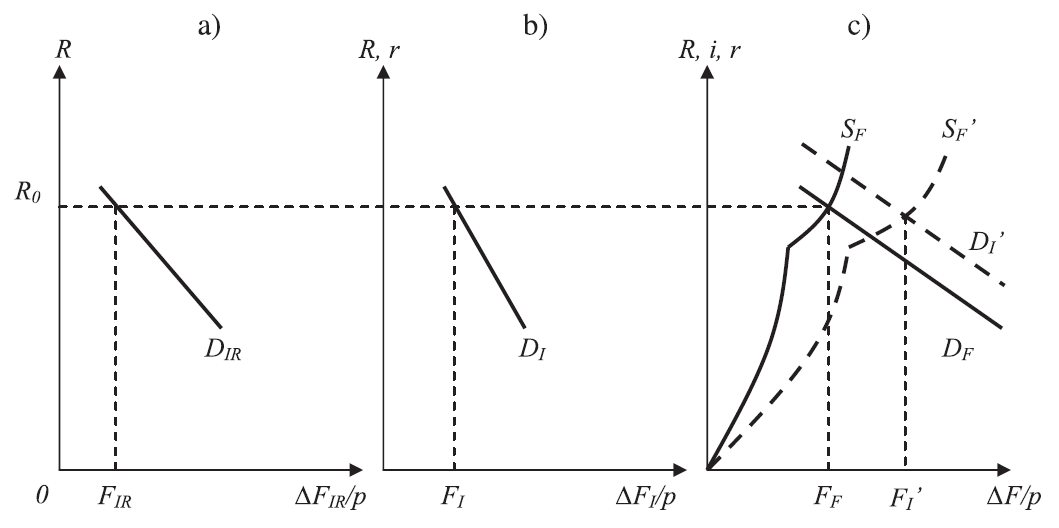

Инвестиционную стратегию российской корпорации в сравнении с проанализированной выше стратегией мегакорпорации можно отразить так, как это сделано на рис. 4.

Рис. 4. Предложение фондов и спрос на них со стороны среднесрочно-ориентированного крупного инсайдера

По оси ординат отложены внутренняя (имплицитная) ставка процента (R), внешняя ставка процента (i) ожидаемая доходность инвестиционных проектов (r). По оси абсцисс отложены: на рис. (а) инсайдерская рента (∆FIR/p), а на рис. (б) инвестиционные фонды (∆FI/p), тогда как на рис. (в) – общая величина фондов, накопленных в ценовой период (∆F/p). Рис. (а) изображает кривую спроса на инсайдерскую ренту (DIR) компании, находящейся во власти сренесрочно-ориентированного крупного инсайдера; рис. (б) кривую спроса на инвестиционные фонды той же организации (DI); а рис. (в) содержит общий спрос на фонды (DF), получаемый как сумма двух предыдущих функций, и кривую предложения фондов (SF) для крупного инсайдера и для мегакорпорации (со знаком ‘).

Рисунок показывает, что кривая спроса на инвестиционные фонды мегакорпорации А. Эйхнера (DI‘) на любом уровне имплицитной ставки процента (R) больше, чем общая кривая спроса на фонды крупных инсайдеров (DF) в результате внешнего эффекта инсайдерской ренты. Поскольку последний затрагивает весь портфель инвестиционных проектов в целом, DF параллельно DI‘. Внутренний эффект инсайдерской ренты показан с помощью разграничения на спрос на собственно инвестиционные фонды и (DI) и спроса на инсайдерскую ренту (DIR) со стороны доминирующей группы. В результате, только доля общего спроса на фонды (FF) используется для финансирования инвестиций фирмы (FI), тогда как другая доля (FIR) выводится в качестве текущего дохода доминирующей над предприятием группы. Из рисунка можно видеть, что спрос крупного инсайдера на инвестиционные фонды (DI) не только меньше, чем общий спрос на фонды (DF), но имеет также и более крутую форму. Последнее означает, что функция менее эластична по ожидаемой доходности (r). Это отражает краткосрочность (или, по крайней мере, среднесрочность) временной ориентации крупных инсайдеров, игнорирующих прибыльные, но долгосрочные инвестиционные проекты. В целом, рисунок иллюстрирует вывод о том, что влияние инсайдерской ренты как на предложение инвестиционных фондов, так и на спрос на них, ведет к снижению предпринимаемых инвестиций в сравнении с мегакорпорацией А. Эйхнера (FI < FI‘).

Основываясь на основных положениях модифицированной модели, можно сформулировать следующие гипотезы:

1. Неформальный контроль связан со слиянием собственности и управления. Существуют, по крайней мере, две эмпирически равноценные гипотезы каузальной связи этих явлений: (а) первое обусловливает последнее; (б) наоборот.

2. Фундаментальная нестабильность инсайдерского контроля порождает краткосрочную временную ориентацию крупных инсайдеров. Один из важнейших аспектов этой нестабильности – возможность враждебного поглощения. При прочих равных условиях, чем больше вероятность враждебного поглощения, тем более краткосрочным будет временной горизонт крупных инсайдеров.

3. Чем короче временной горизонт крупных инсайдеров, тем большая доля финансовых потоков предприятия изымается в качестве ренты.

4. Чем большая доля финансовых потоков предприятия присваивается крупными инсайдерами, тем больше потенциал внутрифирменных конфликтов.

5. Чем больше потенциал внутрифирменных конфликтов, тем больше развивается инфраструктура внутреннего контроля.

6. Усиление внутрифирменных конфликтов увеличивает вероятность враждебного поглощения.

7. На величину и тип инсайдерской ренты влияет положение отрасли в структуре цен. Крупные инсайдеры отраслей-жертв диспаритета цен извлекают с подконтрольных предприятий преимущественно абсолютную инсайдерскую ренту, в то время как доминирующие группы привилегированного сектора – еще и дифференциальную ренту двух типов.

8. Чем короче временной горизонт крупных инсайдеров и больше доля фондов, извлекаемых в качестве ренты, тем меньше будет величина и ниже качество инвестиций фирмы. Это предполагает, что:

(a) чем выше кредитор оценивает вероятность извлечения ренты с занимающего средства предприятия, тем большей будет премия за риск, а значит, и ставка процента;

(б) российские крупные инсайдеры предпочитают более короткие периоды самоокупаемости инвестиционных проектов;

(в) большая доля инвестиций российских фирм осуществляется в бывшее в употреблении оборудование;

(г) крупные инсайдеры предпочитают инвестиционные проекты с меньшей величиной приведенных затрат.

Официальные источники данных об инвестициях в России ненадежны, а данные о неформальном контроле крупных инсайдеров и извлечении ими ренты отсутствуют вообще. В силу этого, невозможно построить содержательную эконометрическую модель, чтобы тестировать приведенные выше гипотезы. По этой причине, эмпирическое подтверждение основных гипотез, выдвинутых в данной работе, осуществлено с опорой на общие данные об инвестиционных стратегиях, полученных на основе трех углубленных кэйс-стади, обследований предприятий и анализа состояния фонда основного капитала страны.

Ущербный характер инвестиций российских компаний подтверждается широким кругом эмпирических данных. Результаты некоторых опросов менеджмента предприятий[1] свидетельствуют, что среди их участников доля компаний, предпринимавших какие-либо производственные инвестиционные проекты в 1999-2008 годах, колебалась от 60 до 75%. Примечательно, что даже в марте-апреле 2008 г., т.е. на девятом году оживления экономики, 30% опрошенных организаций не осуществляли никаких капиталовложений вообще, а в апреле-мае 2009 г. эта цифра выросла до 55,5%. При этом, в августе-сентябре 2007 г. 87% опрошенных считало, что предпринимавшихся их предприятиями инвестиций было не достаточно для полноценной модернизации активов, а хватало только для частичных улучшений, сохранения достигнутого технологического уровня, или вложения не позволяли предотвратить деградацию производства.[2] По данным обследования Росстата,[3] 72% опрошенных руководителей предприятий указали в качестве главной причины выбытия оборудования его физический износ, и только 15% – экономическую неэффективность. При этом 43% обследованных предприятий реализовали демонтированное оборудование на вторичном рынке. Следовательно, морально устаревшее и даже физически изношенное оборудование продолжает широко применяться в нашей стране. Большинство российских предприятий покупает отечественное новое и бывшее в употреблении оборудование[4], которое менеджеры считают неконкурентоспособным в сравнении с импортным.[5] А. Корнев даёт ключ к пониманию этой проблемы, показывая, что машиностроение приспособилось к падению спроса предприятий на свою продукцию: упрощая выпускаемую технику; переходя к более примитивным технологиям; предлагая рынку более дешевое, но менее эффективное оборудование и т.д. Такая стратегия позволяет отечественным фирмам снизить затраты на инвестиции.[6] Согласно некоторым исследованиям «дешевые» варианты требуют в два-три раза меньших затрат на единицу капиталовложений, чем стратегии, предполагающие новое капитальное строительство и расширение производственных мощностей предприятий.[7] Результатом ущербных инвестиционных стратегий российских компаний стало плачевное положение фонда основного капитала страны в целом.

Независимые эксперты не разделяют оптимистическую картину роста инвестиций в пореформенный период, создаваемую официальной статистикой. Так, в 1995 г. коэффициент выбытия превышал коэффициент ввода в действие основного капитала в пять раз.[8] Величина эффективного (т.е. реально используемого для производства) основного капитала упала к 2002 г. в 2,6-2,7 раз в сравнении с дореформенным 1990-м годом.[9] В настоящее время коэффициент выбытия фондов превышает коэффициент их ввода в действие в 2,24 раза.[10] Ежегодно остаточная стоимость основного капитала, измеренная в восстановительных ценах, снижается на 2,75%.[11] Не менее значимы и показатели качества. Даже официальная статистика свидетельствует, что в 2005 г. доля нового оборудования в российской промышленности возрастом до 5 лет не достигла уровня 1990 г. Процент оборудования в возрасте 6-10 лет и 11-15 лет за годы реформ резко сократился. В то же время доля этого вида фондов в возрасте 16-20 лет и более столь же резко возросла, причем категория 20 лет и более достигла абсурдного уровня в 51,5%. В результате средняя продолжительность жизни оборудования превысила 21,2 года.[12] Правда, по официальным данным уже буквально через год ситуация радикально изменилась, и в 2006 г. средний срок жизни машин и оборудования в отечественной промышленности составил 14,4 года, а в 2007 г. – 13,1 года.[13] Однако столь стремительные изменения в свойствах такого гигантского фонда основного капитала, какой накоплен в России, всего лишь за один год невозможны, и заставляют предположить изменение методики расчетов. Согласно обследованию Росстата 2008 г. доля предприятий с оборудованием, чей средний срок службы превышал 10 лет, составляла около 70 процентов.[14]

Таким образом, эмпирическим фактом является то, что в условиях широко разрекламированного экономического «подъёма», инвестиции российских компаний оказались недостаточны ни для приостановки сокращения величины фонда основного капитала страны, ни для замедления его технологической деградации.

[1] Кувалин Д. Экономическая политика и поведение предприятий: механизмы взаимного влияния. – М.: МАКС Пресс, 2009, С. 257.

[2] Кувалин Д. и Моисеев А. Российские предприятия в середине 2007 г.: взгляды на качество экономической политики и возможности для развития // Проблемы прогнозирования. – 2008. – №2, СС. 139-140.

[3] Инвестиционная активность организаций // Статистический бюллетень. – 2009. – №1 (152), С. 39.

[4] Кувалин Д. и Моисеев А. Российские предприятия в начале 2008 г.: конкурентная ситуация и уровень конкурентоспособности // Проблемы прогнозирования. – 2008. – №5, с. 142.

[5] Там же, СС. 142-143.

[6] Корнев А. Потенциал роста промышленности: формирование стоимости машин и оборудования // Проблемы прогнозирования. – 2005. – №1, с. 68.

[7] Гладышевский А.И., Максимцова С.И. и Рутковская Е.А. Инвестиционные резервы экономического роста // Проблемы прогнозирования. – 2002. – №5, с. 16.

[8] Вальтух К. Нужна мобилизационная экономическая стратегия // ЭКО. – 2000. – №11, с. 8.

[9] Воскобойников И. О корректировке динамики основных фондов в российской экономике // Экономический журнал ВШЭ. – 2004. – №1, с. 3.

[10] Ханин Г. и Фомин Д. Потребление и накопление основного капитала в России: альтернативная оценка // Проблемы прогнозирования. – 2007. – №1, с. 46.

[11] Там же.

[12] Промышленность в России 2005: Стат. сб. / Федеральная служба государственной статистики (Росстат). – 2005, с. 128.

[13] Промышленность в России 2008: Стат. сб. / Федеральная служба государственной статистики (Росстат). – 2008, С. 117.

[14] Инвестиционная активность организаций // Статистический бюллетень. – 2009. – №1 (152), С. 38.

Добавить комментарий